中国总部-上海

地址:中國上海浦東新區張楊路158號湯臣商業中心19樓

電話: (86 21) 6888 0235

香港-東区

地址:香港北角渣華道18號嘉滙商業中心15層

電話: (852) 3069 6921

全中国免费热线:4006-575-121

公众微信号:hkyoufu

扫码在线咨询

CRS(Common Reporting Standard) ,“共同申报准则”,是一套金融机构尽职调查和申报的标准,目的是为各国提高税收透明度和打击逃税行为提供有效信息依据。模板是美国政府《海外账户税收合规法案》(FATCA)的启发,2014年7月在全球经济一体化的背景下,经济合作与发展组织(OECD)和G20组织为了维护诚信的税收体制,共同发布了《金融账户涉税信息自动交换标准》和多边管辖权协议(MCAA),这个系统也称为共同报告标准(CRS),简单来说CRS是推动国际税收事务而制订出的一套有关国际税务情报自动交换的新标准。

友孚YOUFU解读

这几年全球经济不好,各国政府都缺钱。美国最坏,2010年就通过了FACTA(外国账户税收遵从法案),要求全世界的金融机构把美国税务人(美国护照,绿卡和居住在美国的外国人)的信息无条件向美国税务局申报。其他国家一看,这招不错啊能捞着钱,就一起提出了全球范围的CRS(Common Reporting System),意思是共同税务汇报系统。也就是说全球各国联合起来打击逃税,让所有参与国的金融机构将他国的税务人在本国的账户信息自动汇报回他的税务所属地。CRS一宣布,国家们纷纷响应,现在已经100多个国家正式签署了协议(具体名单如下)。富豪们习惯藏钱的地方都签了,包括香港、新加坡、澳洲、新西兰、整个欧洲。

CRS最终的目的是,打击利用海外账户逃避税,以及具有双重国籍,两边避税的等人群,其实这个体系并非空穴来风,早在10月14日,在官网上发布了《非居民金融账户涉税信息尽职调查管理办法》,向社会公开征集意见。

CRS是如何运作的?

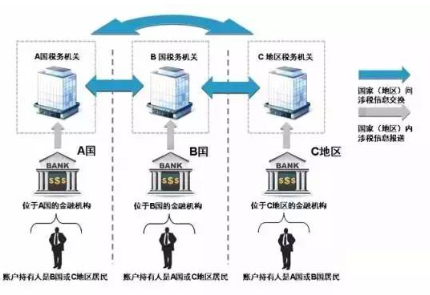

首先由一国(地区)金融机构通过尽职调查程序识别另一国(地区)税收居民个人和企业在该机构开立的账户,按年向金融机构所在国(地区)主管部门报送上述账户的名称、纳税人识别号、地址、账号、余额、利息、股息以及出售金融资产的收入等信息,再由该国(地区)税务主管当局与账户持有人的居民国税务主管当局开展信息交换,最终实现各国(地区)对跨境税源的有效监管。

具体过程如下图所示:

举个例子,比如我是一个居住在国内的中国税收居民,我到香港去开了一个银行账户,2017.1.1开始,先要申报我自己是属于大陆的税收居民个人,我的账号就被自动贴上了“中国大陆”的标签,银行会定期将我的账户资料汇报给香港税务局,最终交换给中国税务当局。在CRS背景下,税务机关将采用电子化、自动化的方式来自动交换信息,人为无法干涉。

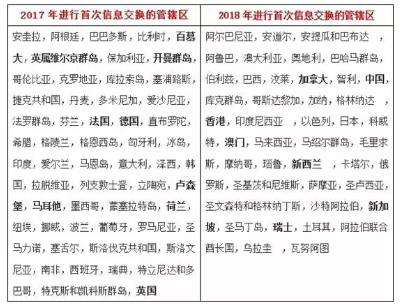

哪些国家将实施CRS?

截至2015年12月11日,已经有97个国家和地区承诺执行多边自动情报交换。第一批将从2017年9月1日开始首次信息交换,于是,中国个人及其控制的公司在这56个国家和地区开设的银行账户信息(截至2016年底的信息)将会主动呈报给中国税务机关,其中包含众多土豪们热爱避税天堂:百慕大、BVI(英属维尔京群岛)、开曼群岛、塞舌尔、卢森堡、英国、法国、德国等。

其它41个国家和地区将从2018年9月1日开始信息交换,包括中国内地和中国香港等,CRS的实施对于任何一个国家的普通工薪阶层老百姓而言,没有任何影响。“对于有钱人来说,积累财富的方式除了努力赚钱,还需要懂得合理避税。”这是一位英属维尔京群岛的投资项目负责人在上海接受媒体采访时的一句开场白。像开曼群岛、百慕大等避税天堂一直是高净值人群青睐的地方,而现在大势之下也必须思考对策。

虽然中国在2018年才会与其它地方进行CRS交换,但是国内金融机构的动作已经要开始了,如下:

2017年1月1日,完成对新客户开户流程的改造,2017年1月1日以后的新开户,可以通过尽职调查程序识别出其中的非居民账户;

2017年12月31日前,完成对高净值(在2016年12月31日金融账户加总余额大于100万美金)存量个人客户的尽职调查程序,识别其中的非居民账户;

2018年6月30日前(预计),完成向国税总局的首次信息报送,并在以后年度每年定期向国税总局进行信息报送;

2018年9月30日前,中国将与其他参与CRS的辖区完成首次辖区间的信息交换,以后年度也将每年定期进行辖区间的信息交换;

2018年12月31日前,完成对其余所有存量客户的尽职调查程序,识别其中的非居民账户。

CRS覆盖哪些范围?

存款机构、托管机构、投资机构、特定的保险公司。包括存款账户、托管账户、现金值保险合约、年金合约、持有金融机构的股权/债权权益等,这些资产信息将被交换,申报的内容有:帐户及帐户余额、姓名以及出生日期 (个人)、账号及账户余额、税收居住地(国别)、年度付至或记入该账户的总额。

在CRS中,约定为1年,由各个国家确定自己准确的开始的时间。对于开始比较早的司法属地,定在2016年7月1日开始,2017年6月30日结束,交换信息的日期会定在2017年9月;对于比较晚启动数据交换的司法属地,2017年7月1日开始,2018年6月30日结束,交换信息的日期定在2018年9月。

友孚YOUFU解读

对于喜欢国外买保险、置业的人来说,几个需要注意的地方:1,比较常见的香港,重疾险和定期寿险不在申报范围,终身寿险在申报范围内;2,海外家族信托架构下的公司户口也适用CRS;3,移民不能规避CRS,无论持有哪国护照,一年中绝大多数时间生活在中国的自然人,都被视为中国税收居民。

总结就是一句话,你如果有海外资产的,无论是银行存款,还是保险、证卷、信托、期货或者基金等所有资产,都需要向所在税收居民所在国合法纳税。

CRS对我们会造成什么影响?

CRS首先将影响全球私人财富结构的配置,CRS生效之后,对于客户而言,如果客户信息不正确披露或没有披露,客户将面临税务机关的罚款、诉讼,涉及欺诈、造假、逃税的,客户资产可能被冻结;对于建议人而言,若忽视CRS而径直为客户提供海外财富产品导致相关后果的,可能要承担相应的民事责任,如赔偿等,其次还有可能面临商业信誉下降的风险,被吊销执照,最严重的后果还可能要负一定刑事责任。

CRS时代即将来临,离岸如何应对?

中国签署CRS以来,大多数朋友还处于一知半解的状态,真正做出反应的在少数。友孚在此整理了一些常见Q&A,以及应对的策略,期盼能给您带来一些帮助:

问:网上流传的“避税天堂即将不存在了”,是不是真的?

友孚回复:“避税天堂”依旧存在。因为CRS是由当地金融机构上报税务机关,是岛屿国家的金融机构(包括银行等)在交换信息,而不是注册处披露股东。

问:到底我的离岸账户里剩多少钱是安全的?

友孚回复:CRS暂规定,已开的公司账户,账户余额在25万美金以下的不在情报交换的范围之内。注意是25万美金,并非网上流传的100万美金。另外离岸占股在做好税务申报的前提下,都是安全的,账户结余的多少,和公司具体利润多少,以及是否分配到中国税务居民个人股东账户,都是不同的概念。

问:CRS出台之后,离岸公司做股权架构有用吗?

友孚回复:有一定用处。因为要披露最终受益人,股权架构毕竟是好的。因为公司相比较于个人,具有递延纳税的功能,具有更大的税收弹性空间,但是银行现在开户都是要提供最终公司架构和披露最终受益人,所以实际受益人的税务局居民身份,银行还是一手掌握的,CRS的实施是深是浅,还是有待观察的,毕竟来源银行业内人士消息,这个工作量也是非常巨大的。

问:CRS会查询过往账目吗?

友孚回复:CRS的交换信息期间为近一年。

问:CRS出台后,政府最终会对海外公司所得收税吗?

友孚回复:CRS主要征对高净值个人,公司做好财务报告和税务规划是没问题的,海外公司的税务申报还是在于注册地税务局。

CRS的应对策略

1,海外公司最好拥有多个账户(至少2个)。特别提醒:我国离岸银行,尤其是之前开户数量巨大的浦发、平安、招行、交行在2017年就会大批量审查境内离岸账户(非居民企业账户),建议只有中国境内离岸账户的客人尽快开立备用的境外账户!友孚是中国唯一授权开户海外塞浦路斯银行机构,有需要可以联系我司顾问垂询。

2,无论何种公司属地,做好公司年审+核数报税(PS:零申报如公司有运营将非常危险)以备查税。CRS体系反映的是个人最终所得,若无公司账目,将会被国家强制评税,得不偿失!

3,改变对外投资组织形式,重新编排公司架构,如自然人控股改壳公司控股。因为公司相比较于个人,具有递延纳税的功能,具有更大的税收弹性空间。此外,合理进行转让定价也是跨国企业最常用的一种避税方式。

4,分散资产规模。如尽量将每个海外账户金额减少到25万美金以下(无需交换数据),如果超出25万美金账户,则建议一定要做核数报税,将利润合法化,或者如是亏损则公司无需交税,也不存在分红额外交个税的问题。

5,投资海外房产,珠宝,艺术品,公司股权投资等等,这些不属于金融资产的品类。

总而言之,各国特别是避税国兑现承诺并实际执行CRS,路途漫漫。目前各国进度不一,并且各国对参与的内容和地区也会做出不同的保留事项,比如,我国在批准《多边税收征管互助公约》时,暂未将香港、澳门纳入多边税收征管互助地区范围,对于维护香港的国际金融中心地位意义重大。因此,在此背景下,即便在最终全部执行CRS的国家(地区),注册地也存在广阔的筹划空间。通过上述文章,友孚希望帮助到客户提前规划及准备,更好把握应对瞬息万变的国际政策和金融环球!

感谢您关注友孚公众号hkyoufu,如果您觉得这篇文章不错,可以扫描二维码添加我们!敬请关注下期内容,最新政策解读一手掌握。真诚期待与您共赢!您的成功,我们的骄傲!

如何关注友孚會計:点击“添加朋友”-“查找微信公众账号”-搜索并加关注hkyoufu

扫描二维码添加:

CRS(Common Reporting Standard) ,“共同申报准则”,是一套金融机构尽职调查和申报的标准,目的是为各国提高税收透明度和打击逃税行为提供有效信息依据。模板是美国政府《海外账户税收合规法案》(FATCA)的启发,2014年7月在全球经济一体化的背景下,经济合作与发展组织(OECD)和G20组织为了维护诚信的税收体制,共同发布了《金融账户涉税信息自动交换标准》和多边管辖权协议(MCAA),这个系统也称为共同报告标准(CRS),简单来说CRS是推动国际税收事务而制订出的一套有关国际税务情报自动交换的新标准。

友孚YOUFU解读

这几年全球经济不好,各国政府都缺钱。美国最坏,2010年就通过了FACTA(外国账户税收遵从法案),要求全世界的金融机构把美国税务人(美国护照,绿卡和居住在美国的外国人)的信息无条件向美国税务局申报。其他国家一看,这招不错啊能捞着钱,就一起提出了全球范围的CRS(Common Reporting System),意思是共同税务汇报系统。也就是说全球各国联合起来打击逃税,让所有参与国的金融机构将他国的税务人在本国的账户信息自动汇报回他的税务所属地。CRS一宣布,国家们纷纷响应,现在已经100多个国家正式签署了协议(具体名单如下)。富豪们习惯藏钱的地方都签了,包括香港、新加坡、澳洲、新西兰、整个欧洲。

CRS最终的目的是,打击利用海外账户逃避税,以及具有双重国籍,两边避税的等人群,其实这个体系并非空穴来风,早在10月14日,在官网上发布了《非居民金融账户涉税信息尽职调查管理办法》,向社会公开征集意见。

CRS是如何运作的?

首先由一国(地区)金融机构通过尽职调查程序识别另一国(地区)税收居民个人和企业在该机构开立的账户,按年向金融机构所在国(地区)主管部门报送上述账户的名称、纳税人识别号、地址、账号、余额、利息、股息以及出售金融资产的收入等信息,再由该国(地区)税务主管当局与账户持有人的居民国税务主管当局开展信息交换,最终实现各国(地区)对跨境税源的有效监管。

具体过程如下图所示:

举个例子,比如我是一个居住在国内的中国税收居民,我到香港去开了一个银行账户,2017.1.1开始,先要申报我自己是属于大陆的税收居民个人,我的账号就被自动贴上了“中国大陆”的标签,银行会定期将我的账户资料汇报给香港税务局,最终交换给中国税务当局。在CRS背景下,税务机关将采用电子化、自动化的方式来自动交换信息,人为无法干涉。

哪些国家将实施CRS?

截至2015年12月11日,已经有97个国家和地区承诺执行多边自动情报交换。第一批将从2017年9月1日开始首次信息交换,于是,中国个人及其控制的公司在这56个国家和地区开设的银行账户信息(截至2016年底的信息)将会主动呈报给中国税务机关,其中包含众多土豪们热爱避税天堂:百慕大、BVI(英属维尔京群岛)、开曼群岛、塞舌尔、卢森堡、英国、法国、德国等。

其它41个国家和地区将从2018年9月1日开始信息交换,包括中国内地和中国香港等,CRS的实施对于任何一个国家的普通工薪阶层老百姓而言,没有任何影响。“对于有钱人来说,积累财富的方式除了努力赚钱,还需要懂得合理避税。”这是一位英属维尔京群岛的投资项目负责人在上海接受媒体采访时的一句开场白。像开曼群岛、百慕大等避税天堂一直是高净值人群青睐的地方,而现在大势之下也必须思考对策。

虽然中国在2018年才会与其它地方进行CRS交换,但是国内金融机构的动作已经要开始了,如下:

2017年1月1日,完成对新客户开户流程的改造,2017年1月1日以后的新开户,可以通过尽职调查程序识别出其中的非居民账户;

2017年12月31日前,完成对高净值(在2016年12月31日金融账户加总余额大于100万美金)存量个人客户的尽职调查程序,识别其中的非居民账户;

2018年6月30日前(预计),完成向国税总局的首次信息报送,并在以后年度每年定期向国税总局进行信息报送;

2018年9月30日前,中国将与其他参与CRS的辖区完成首次辖区间的信息交换,以后年度也将每年定期进行辖区间的信息交换;

2018年12月31日前,完成对其余所有存量客户的尽职调查程序,识别其中的非居民账户。

CRS覆盖哪些范围?

存款机构、托管机构、投资机构、特定的保险公司。包括存款账户、托管账户、现金值保险合约、年金合约、持有金融机构的股权/债权权益等,这些资产信息将被交换,申报的内容有:帐户及帐户余额、姓名以及出生日期 (个人)、账号及账户余额、税收居住地(国别)、年度付至或记入该账户的总额。

在CRS中,约定为1年,由各个国家确定自己准确的开始的时间。对于开始比较早的司法属地,定在2016年7月1日开始,2017年6月30日结束,交换信息的日期会定在2017年9月;对于比较晚启动数据交换的司法属地,2017年7月1日开始,2018年6月30日结束,交换信息的日期定在2018年9月。

友孚YOUFU解读

对于喜欢国外买保险、置业的人来说,几个需要注意的地方:1,比较常见的香港,重疾险和定期寿险不在申报范围,终身寿险在申报范围内;2,海外家族信托架构下的公司户口也适用CRS;3,移民不能规避CRS,无论持有哪国护照,一年中绝大多数时间生活在中国的自然人,都被视为中国税收居民。

总结就是一句话,你如果有海外资产的,无论是银行存款,还是保险、证卷、信托、期货或者基金等所有资产,都需要向所在税收居民所在国合法纳税。

CRS对我们会造成什么影响?

CRS首先将影响全球私人财富结构的配置,CRS生效之后,对于客户而言,如果客户信息不正确披露或没有披露,客户将面临税务机关的罚款、诉讼,涉及欺诈、造假、逃税的,客户资产可能被冻结;对于建议人而言,若忽视CRS而径直为客户提供海外财富产品导致相关后果的,可能要承担相应的民事责任,如赔偿等,其次还有可能面临商业信誉下降的风险,被吊销执照,最严重的后果还可能要负一定刑事责任。

CRS时代即将来临,离岸如何应对?

中国签署CRS以来,大多数朋友还处于一知半解的状态,真正做出反应的在少数。友孚在此整理了一些常见Q&A,以及应对的策略,期盼能给您带来一些帮助:

问:网上流传的“避税天堂即将不存在了”,是不是真的?

友孚回复:“避税天堂”依旧存在。因为CRS是由当地金融机构上报税务机关,是岛屿国家的金融机构(包括银行等)在交换信息,而不是注册处披露股东。

问:到底我的离岸账户里剩多少钱是安全的?

友孚回复:CRS暂规定,已开的公司账户,账户余额在25万美金以下的不在情报交换的范围之内。注意是25万美金,并非网上流传的100万美金。另外离岸占股在做好税务申报的前提下,都是安全的,账户结余的多少,和公司具体利润多少,以及是否分配到中国税务居民个人股东账户,都是不同的概念。

问:CRS出台之后,离岸公司做股权架构有用吗?

友孚回复:有一定用处。因为要披露最终受益人,股权架构毕竟是好的。因为公司相比较于个人,具有递延纳税的功能,具有更大的税收弹性空间,但是银行现在开户都是要提供最终公司架构和披露最终受益人,所以实际受益人的税务局居民身份,银行还是一手掌握的,CRS的实施是深是浅,还是有待观察的,毕竟来源银行业内人士消息,这个工作量也是非常巨大的。

问:CRS会查询过往账目吗?

友孚回复:CRS的交换信息期间为近一年。

问:CRS出台后,政府最终会对海外公司所得收税吗?

友孚回复:CRS主要征对高净值个人,公司做好财务报告和税务规划是没问题的,海外公司的税务申报还是在于注册地税务局。

CRS的应对策略

1,海外公司最好拥有多个账户(至少2个)。特别提醒:我国离岸银行,尤其是之前开户数量巨大的浦发、平安、招行、交行在2017年就会大批量审查境内离岸账户(非居民企业账户),建议只有中国境内离岸账户的客人尽快开立备用的境外账户!友孚是中国唯一授权开户海外塞浦路斯银行机构,有需要可以联系我司顾问垂询。

2,无论何种公司属地,做好公司年审+核数报税(PS:零申报如公司有运营将非常危险)以备查税。CRS体系反映的是个人最终所得,若无公司账目,将会被国家强制评税,得不偿失!

3,改变对外投资组织形式,重新编排公司架构,如自然人控股改壳公司控股。因为公司相比较于个人,具有递延纳税的功能,具有更大的税收弹性空间。此外,合理进行转让定价也是跨国企业最常用的一种避税方式。

4,分散资产规模。如尽量将每个海外账户金额减少到25万美金以下(无需交换数据),如果超出25万美金账户,则建议一定要做核数报税,将利润合法化,或者如是亏损则公司无需交税,也不存在分红额外交个税的问题。

5,投资海外房产,珠宝,艺术品,公司股权投资等等,这些不属于金融资产的品类。

总而言之,各国特别是避税国兑现承诺并实际执行CRS,路途漫漫。目前各国进度不一,并且各国对参与的内容和地区也会做出不同的保留事项,比如,我国在批准《多边税收征管互助公约》时,暂未将香港、澳门纳入多边税收征管互助地区范围,对于维护香港的国际金融中心地位意义重大。因此,在此背景下,即便在最终全部执行CRS的国家(地区),注册地也存在广阔的筹划空间。通过上述文章,友孚希望帮助到客户提前规划及准备,更好把握应对瞬息万变的国际政策和金融环球!

感谢您关注友孚微信,敬请关注下期内容,最新政策解读一手掌握。真诚期待与您共赢!您的成功,我们的骄傲!

如何关注友孚會計:点击“添加朋友”-“查找微信公众账号”-搜索并加关注hkyoufu

友孚提供專業服務的種類:

Audit and assurance 審計及鑒證

Company secretarial 公司秘書服務

Consultancy 諮詢顧問

Corporate finance 企業財務

Internal audit 內部審計

IPO & capital markets 上市集資

Restructuring & insolvency 重組及破產管理

Risk & controls solutions 風險管理及內部控制

Tax 稅務

中国总部-上海

地址:中國上海浦東新區張楊路158號湯臣商業中心19樓

電話: (86 21) 6888 0235

香港-東区

地址:香港北角渣華道18號嘉滙商業中心15層

電話: (852) 3069 6921

全中国免费热线:4006-575-121

公众微信号:hkyoufu

扫码在线咨询

香港顾问:

香港顾问: